【セミナーレポート】アフターサービスをプロフィット化し営業利益率10%を実現するには?

2023年1月19日、弊社(ソフトブレーン株式会社)は「【設備・機械メーカー様向けセミナー】営業利益率10%!を実現するためのアフターサービス部門のプロフィット化」と題したオンラインセミナーを開催しました。

少子高齢化により、さまざまな産業で市場のダウンサイジングが進む中、国内企業にはビジネスモデルの転換が求められています。本セミナーでは設備・機械メーカーに向け、市場の現況や見通し、欧米企業との違い、アフターサービスを事業としてプロフィット(高収益)化して営業利益率を改善するための道筋を解説。

その概略をレポートします。

このページのコンテンツ

今回の登壇者について

松室 孝明 氏

ソフトブレーン株式会社 サービス本部

プリンシパルコンサルタント

ポスト2030年を見据えた事業構造転換の流れ

産業構造というものは、時代の流れに合わせて転換を余儀なくされるもの。日本国内において、これまでにどのような事業構造の転換があったのか、そして2030年代に向けてどういった転換の流れがあるのかを解説します。

事業サイクルの転機はおよそ20年ごとに訪れる

産業構造というものはおおむね20年に1度、節目を迎え、その構造を変化させます。企業はその変化に対応してビジネスモデルを変革し、乗り越えなくてはなりません。

日経ビジネス誌が企業の時価総額をベースに独自に算出した「日本企業が輝いていられる時間」は約18年(日経ビジネス「もはや寿命は18年」)。一方、東京商工リサーチの調査では、2021年に倒産した企業の平均寿命は23.8年となっています。

いずれの数字からも、「時代の要請にともなう事業サイクルの転換期に、いかに対応し、自社の事業構造を変えていけるかが企業の寿命を決める」ということが言えるでしょう。

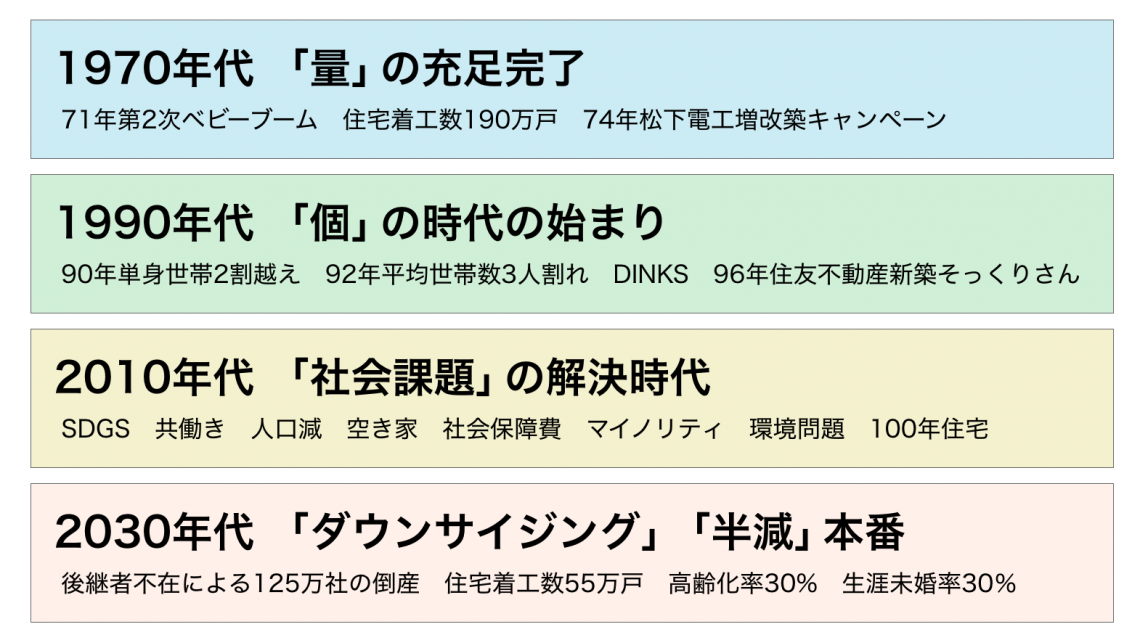

日本における過去の事業構造転換の流れ

国内におけるこれまでの事業構造転換の流れは、以下のとおりです。

20年に1度の事業サイクルの転機。異次元のダウンサイジング時代が目前

①1970年代:「量」の充足完了

第2次ベビーブームで子どもがおおぜい産まれ、住宅着工が190万戸とピークを迎えたのがこの時代です。

②1990年代:「個」の時代の始まり

DINKS(Double Income, No Kids)=共働きで子供を(選択的に)作らない、という新しい価値観が登場しました。市場の成熟により、差別化の必要性が叫ばれ始めたのもこの頃からです。「新築そっくりさん」というリフォームサービスも登場しました。

③2010年代:「社会課題」の解決時代

人口減少や制度疲労などに起因するさまざまな社会課題が表出化しているのが、この時代です。SDGsに対応したものなど、市場にもこうした社会課題を解決する商品が登場。住宅も環境に配慮し「100年の寿命」が謳われ始めました。

④2030年代:「ダウンサイジング」「半減」本番

住宅着工件数は2010年の半分の50万件強になる見込みです。少子高齢化で“胃袋”(=消費者)も半分になるため、消費財の市場も含め、あらゆる産業でダウンサイジングが進行していきます。

また、後継者不足の問題で全企業の1/3が倒産するといわれています。2030年に向け、企業は「半減」という異次元の産業構造転換に準備・対応する必要があり、まさに今、その転換期にあるといえます。

設備・機械製造業のマーケット概況

現在の、設備・機械製造業の市場の概況を、受注高のトレンドや事業者数の推移、事業運営に影響を及ぼしているファクターの3つの観点から説明します。

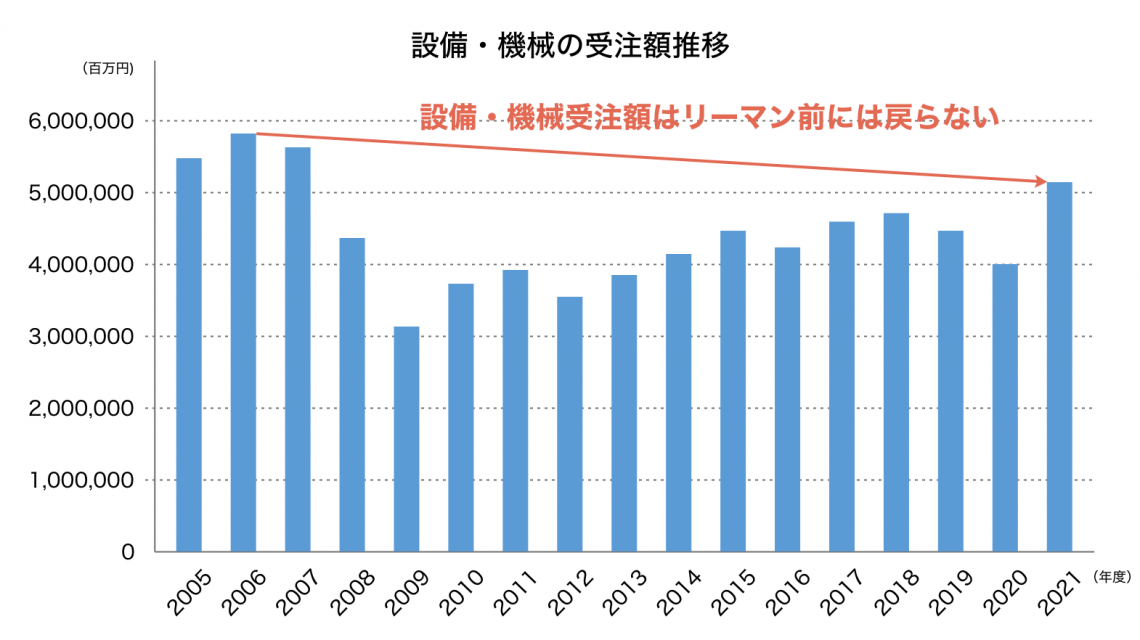

設備・機械の受注高のトレンド

2021年には持ち直したものの、設備・機械の受注額は2008年のリーマンショック以降、過去の水準には戻っていません。

出所:内閣府 機械受注統計調査報告

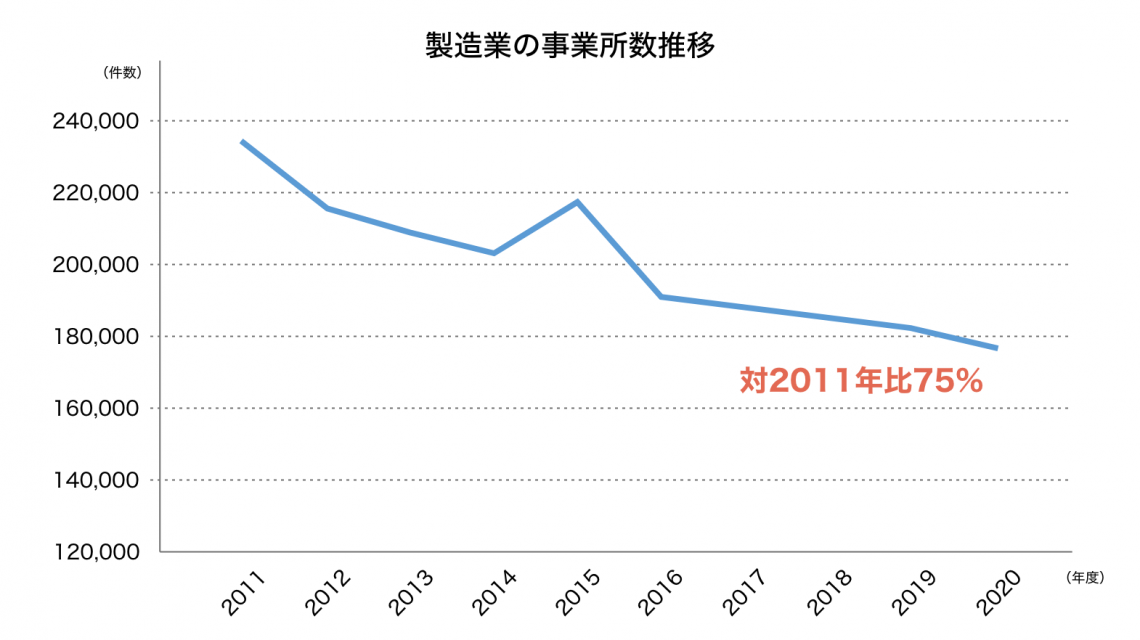

製造業の事業所数推移

設備・機械の設置先である企業数はこの10年で25%減。ちょうどあと10年で半減するという予測もあります。受注額がリーマンショック以前の水準には戻っていない現状とあわせ、コロナに関係なくダウンサイジングは始まっているといえるでしょう。

出所:経済産業省 令和3年経済センサス

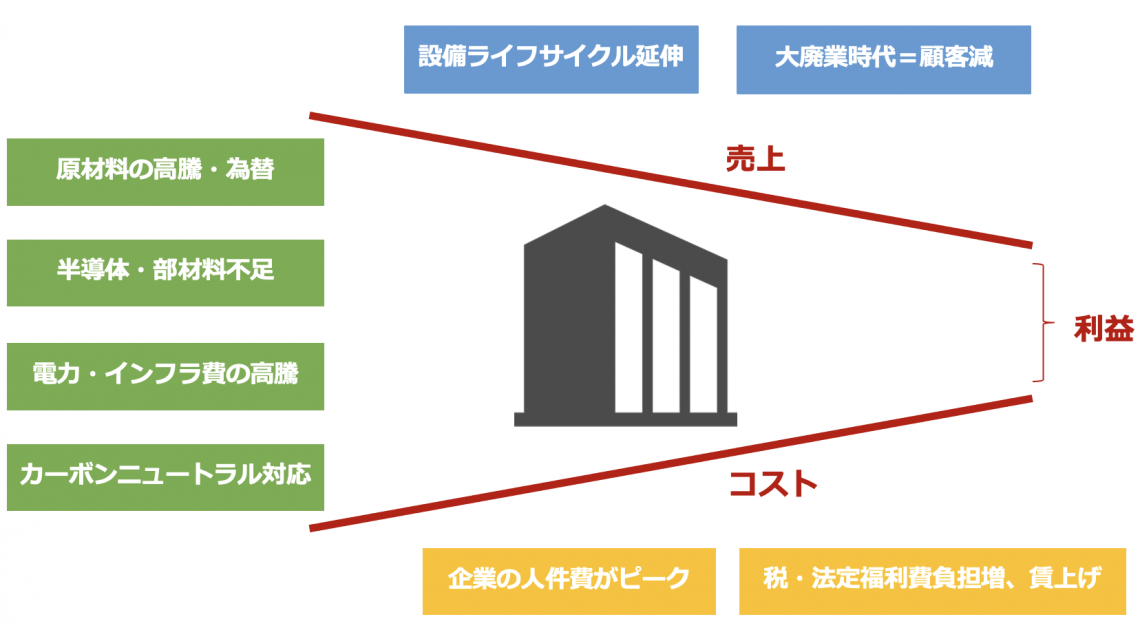

企業利益に影響を及ぼす事業運営上のインパクト

「利益が出せない」という経営環境に直面しており、ハードの製造・販売事業だけでは「じり貧」の状況にあるといっていいでしょう。顧客数減少の中でコスト逓増が断続的に続き、一過性の価格転嫁・値上げでは到底、追いつかない局面にあります。

①売上の減少

事業者数減により設備・機械の売り先自体が減少しています。また、お客様側に「設備のライフサイクルを伸ばしたい」という考えがあるので、買い替え需要が減っています。そのため、ハード販売が困難になるなど、売上がなかなか伸びない状況です。

②原価の高騰

原材料、インフラ費が高騰しています。半導体・部材不足、カーボンニュートラル対応などがコストアップの要因になっています。

③その他コスト

ポジション的に人件費の高い層を占める団塊ジュニア世代の組織構成比率が高く、人件費がピークに。加えて、賃上げ、社会保障維持のための増税・福利費アップなどが重石になっています。

顧客数減少の中で、コスト逓増が断続的に続く。一過性の価格転嫁・値上げでは追いつかない

以上のように、ハード(=設備・機械)の製造・販売に関しては年々、厳しい環境となっており、収益構造の転換が必要になってきていることがおわかりいただけたかと思います。

次世代収益ドライバーとしてのアフターマーケット市場

では、新しい収益構造としてなにがあるのか。日本では軽視されているアフターサービスが、実は大きな収益を見込めるマーケットなんですよ、というお話をさせていただきます。

市場としての魅力と、欧米におけるアフターマーケットビジネスがどのようなものか、そして、国内のアフターマーケットビジネスが抱える課題を解説します。

アフターマーケットの魅力

①市場サイズの大きさ

国内における設備・機器のアフターマーケットの市場規模は14兆円といわれています。これは住宅・物流・携帯販売・製薬・損保市場などよりも大きく、日本国内で見た場合にベスト10ぐらいには入ってくる、十分に大きな市場です。

②成長性

設備のライフサイクルを延伸するためには、保全をしっかりと行なっていくことが必須となります。しかし、お客様企業内の熟練技術者の一斉退職(2025年問題)により、高度な設備保守を内製化することは困難となっていきます。

結果、製造メーカーへの外注機会は拡大するため、市場の成長性は約束されているといっていいでしょう。

③高い利益率

価格の叩き合いに陥りやすいハード製造・販売市場とは異なり、メーカーによる自社製品へのアフターサービス、メンテナンス事業は競合不在のビジネスです。そのため、高い利益率を見込めます。

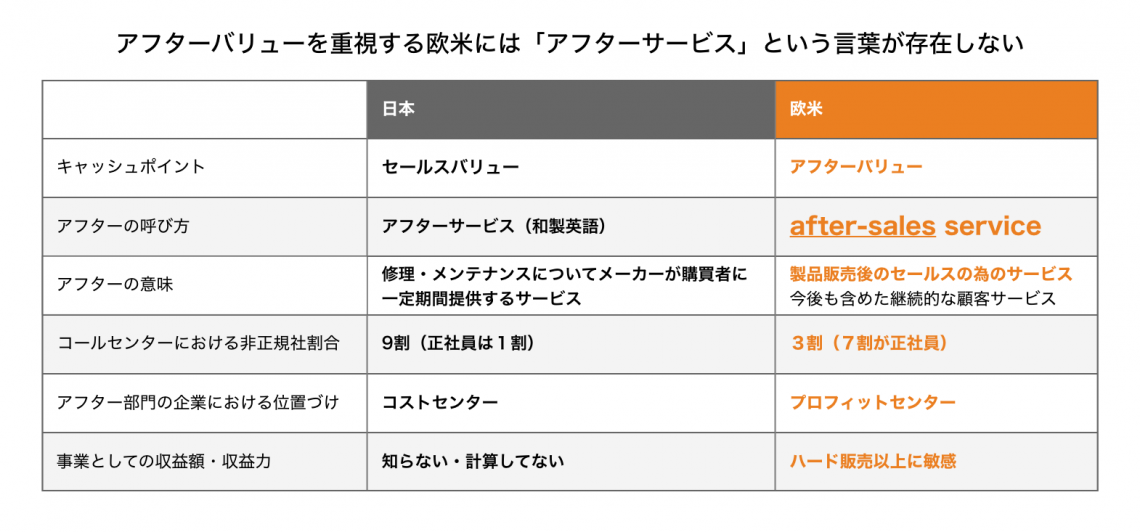

欧米メーカーのアフターマーケットビジネス

欧米のメーカーの事業構造は日本とは大きく異なり、サービス事業の利益が全体の40〜50%を占めます。

「アフターサービス」という言葉は、実は和製英語であり、欧米では「after-sales service」と呼称します。その呼び方からもわかる通り、国内企業のように次の設備・機械を売るための販促・付帯サービスとしてではなく、「アフター」を利益の上げられる「事業」と位置付けて取り組んでいます。

日本におけるアフターマーケットビジネスの課題

国内企業におけるアフターマーケットビジネスの課題は、以下の5つです。

①「ついで」のサービスとして捉えてしまっている

アフターサービスはあくまでも、次の設備・機械を売るための販促・付帯サービスとしての位置付けになっています。「ついで」のサービスという捉え方で、事業として取り組んでいる企業はほとんどありません。

②顧客満足度に直結するにもかかわらず投資はわずか

設備・機械業界の場合、顧客満足度が決まるのは導入が済み、稼働が始まる「販売後」です。にもかかわらず、国内企業におけるアフターサービス部門への投資はわずかです。

③業務プロセスがアナログのまま

設備情報や点検情報がいまだに紙管理で行なわれるなど、前時代的なアナログでの業務プロセスが改善されていない問題があります。抜け漏れの発生や二重入力による非効率などの課題がある他、お客様への保全予算確保の働きかけといった能動的な活動ができていません。

④事業利益を把握していない

そもそも事業として取り組んでいないため、粗利は算出していても事業としての営業利益までは把握していない企業が大半です。単なる「値引き材料」程度の認識になっている、という課題があります。

⑤収益の源泉を外部業者に渡してしまっている

サービスのプロフィット化というかけ声だけに留まっており、実際にはコールセンター部門を外部業者に委託するなど、収益の源泉となるアフターサービスを代理店や零細業者に渡す形になってしまっています。

アフターマーケットでしっかりと利益を上げていくためには、以上のような課題を克服していく必要があります。

営業利益10%に向けたアフター部門プロフィット化の道筋

では続いて、アフター部門をプロフィット化する、つまりしっかりと利益を取れる事業にしていくにはどうすればよいのか、営業利益10%を目標とした道筋を解説します。

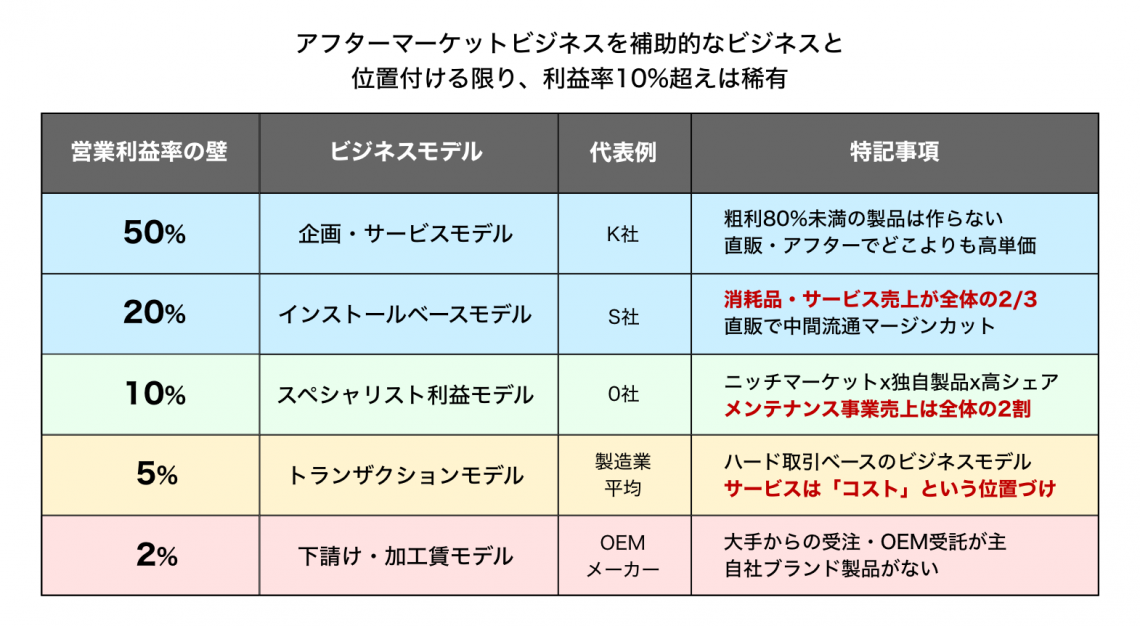

ビジネスモデルと営業利益10%の壁

大前提として、アフターマーケットビジネスを補助的なビジネスと位置付ける限り、利益率で10%を超えることは困難です。

国内企業の多くはハード製造・販売をベースとしたビジネスモデルで、アフターサービスは「コスト」という位置付けになっていますが、高収益企業は例外なくアフターを事業として取り組んでいます。

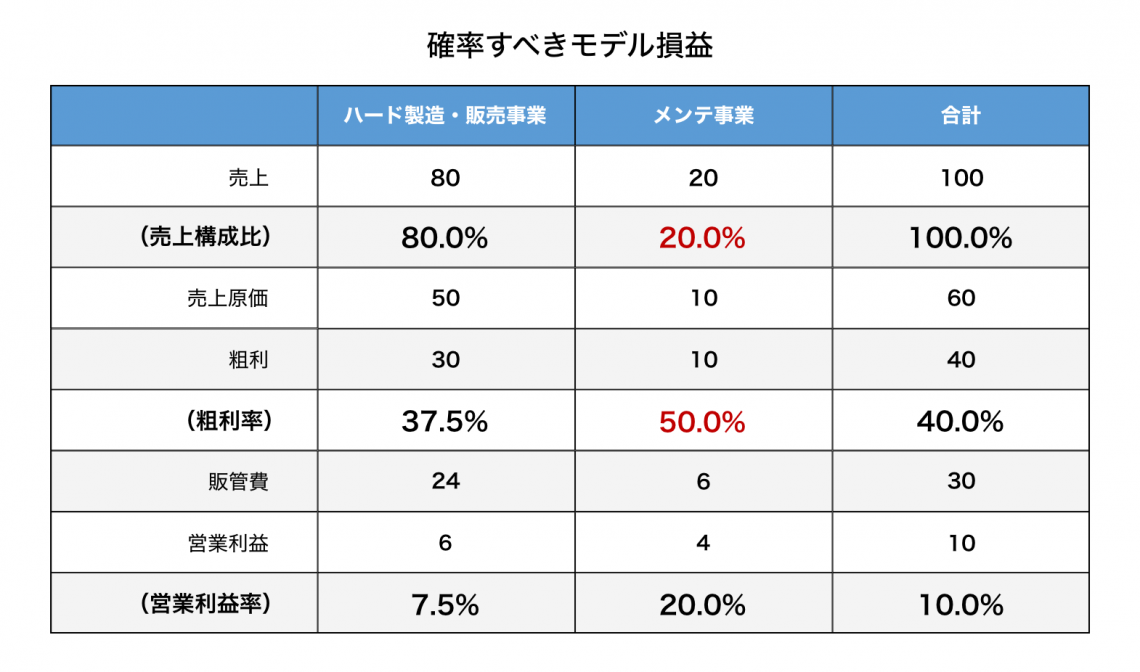

目指すべき収益構造は「5:2:10」

営業利益10%を実現するために目指すべき収益構造は、以下の「5:2:10」の法則で覚えていただきたいと思います。

5(粗利50%)×2(売上構成20%)=10(営業利益10%)

アフターサービス事業で粗利が50%取れれば、売上が全体の20%でも最終的な営業利益は10%を達成できる、という形です。

サービスのインストールモデルへ

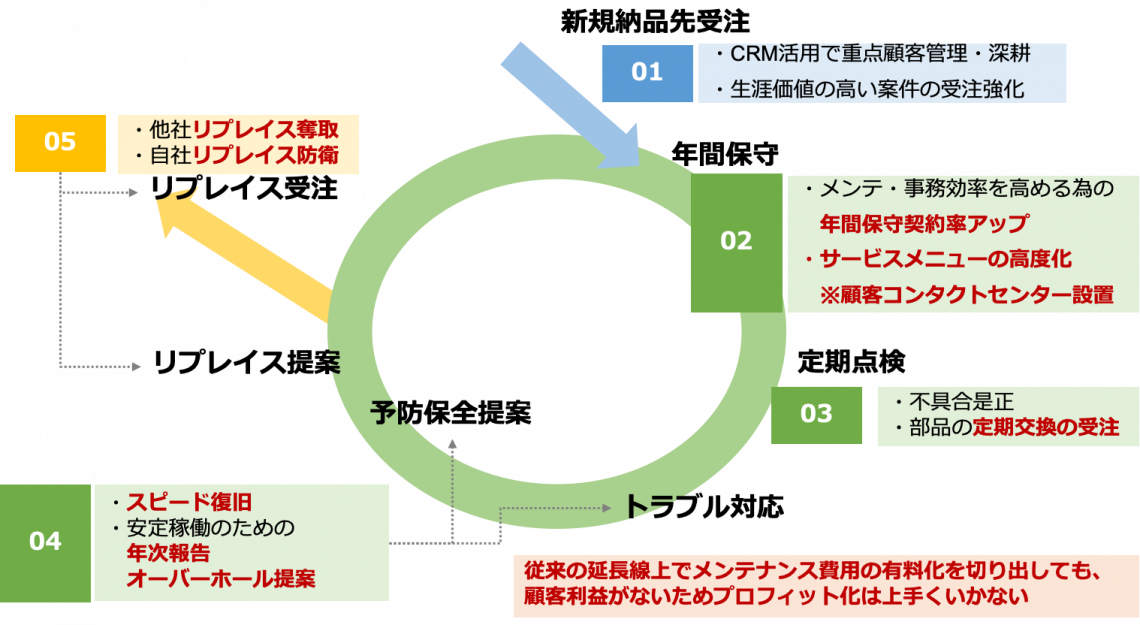

アフターサービスを収益部門化するには、提供製品とセットでアフターサービスを包括的に提供、長期的に収益を稼げるビジネスへ転換する必要があります。

サービスを見直して高付加価値化し、「年間保守契約パック」などを入口にストックビジネスへと転換していくのです。

従来の延長線上でメンテナンス費用の有料化を切り出しても、顧客利益がないのでプロフィット化は上手くいかないでしょう。

具体的には、以下のようなことを仕組として実施していくとよいかと思います。

- 顧客への迅速なサービスを提供するために、顧客コンタクトセンターを設置

- 設備・機械の定期メンテナンス収益や、請求・契約更新業務効率化のためにサービスを見直し年間保守サービスのパッケージ化

- 契約をベースにした定期点検で交換部品収入アップ

- 顧客設備の摩耗度・消耗度に応じたオーバーホール・リプレイス提案

- 上記を業務プロセスとして効率的に実施するためのIT投資(CRMの導入)

サービスを見直し高付加価値化。年間保守契約を入口にストックビジネスへ

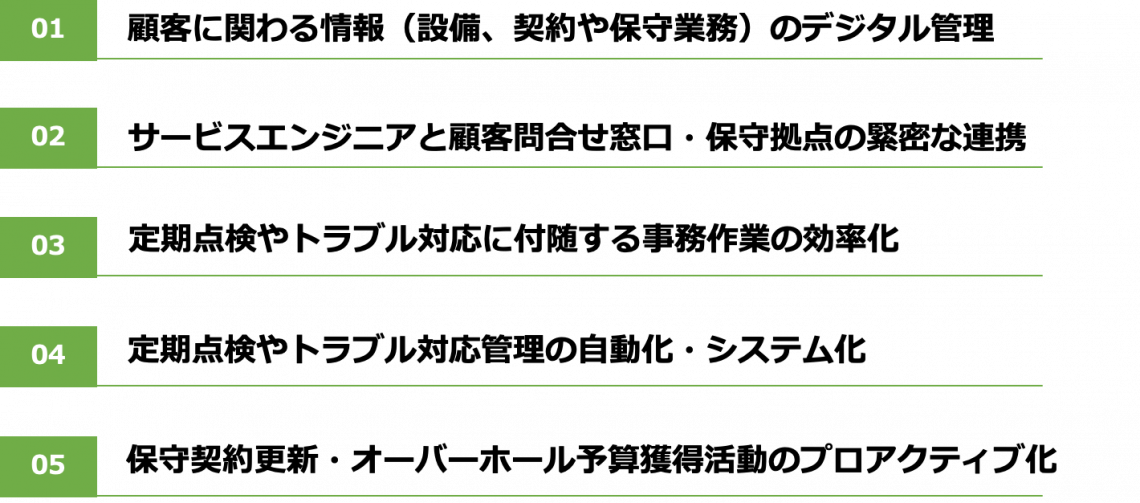

アフターサービス部門のプロフィット化に向けた5つのステップ

「アフター部門」を収益向上のドライバーと位置づけ、「プロフィットセンター化」を実現するためには、以下の5つのステップを推進していくといいでしょう。

まとめ

では、最後に本日の要点をまとめたいと思います。

- 米国製造業はアフターで利益の50%を稼いでいる

- 顧客満足度・CX(顧客体験)を決めるのは「製品販売後」。しかし、大半の製造業はアフターは「ついで」の認識

- ハード販売は叩き合いだが、アフター領域には競合不在

- メンテ部門の業務プロセス改革・プロフィット化は「ドル箱」

- 5×2=10収益構造モデル。粗利50%×構成比20%=営業利益率10%

ぜひ、アフター部門の高収益化に取り組み、きたる事業サイクルの転換期を乗り越えていただければと思います。

アフター部門専用のCRM・業務管理システムはこちら↓↓↓